HealthTech & Venture Capital

December 4th, 2020

Il 2020 sta registrando un numero record di operazioni di venture capital nelle aziende tecnologiche del settore healthcare. Si tratta di un campo ampio, che da un lato si rivolge al paziente e si concentra sulle attività di prevenzione e cura della persona, e dall’altro si focalizza su tecnologie terapeutiche e dispositivi medici che trattano problematiche mediche esistenti, o tecnologie diagnostiche volte a rilevare condizioni mediche.

Solo nel terzo trimestre 2020, secondo i dati di CBInsights, gli investimenti globali nel settore digital healthcare hanno raggiunto la cifra record di 8,4 miliardi di dollari suddivisi su 502 operazioni (l’8% in più rispetto al trimestre precedente) di cui 23 da oltre 100 milioni di dollari negli Stati Uniti e in Cina. L’Europa, invece, conta per il periodo di riferimento un volume di investimenti pari a 363 milioni di dollari. E se è vero che da questa parte del mondo non si registrano ancora mega-rounds come quelli in Cina e negli Stati Uniti, il numero di startup attive nel settore healthcare che attraggono investimenti fa pensare che l’Europa è sulla strada competere, in futuro non troppo lontano, con i mercati americani ed asiatici.

Abbiamo selezionato alcune tendenze significative dell’innovazione tecnologica in ambito healthcare e analizzato alcuni recenti round di investimento, per capire meglio su quali direttrici si sta rimodellando questo settore così cruciale per gli individui così come per le comunità di cui fanno parte.

AI, cloud e big data al servizio dell’innovazione medica

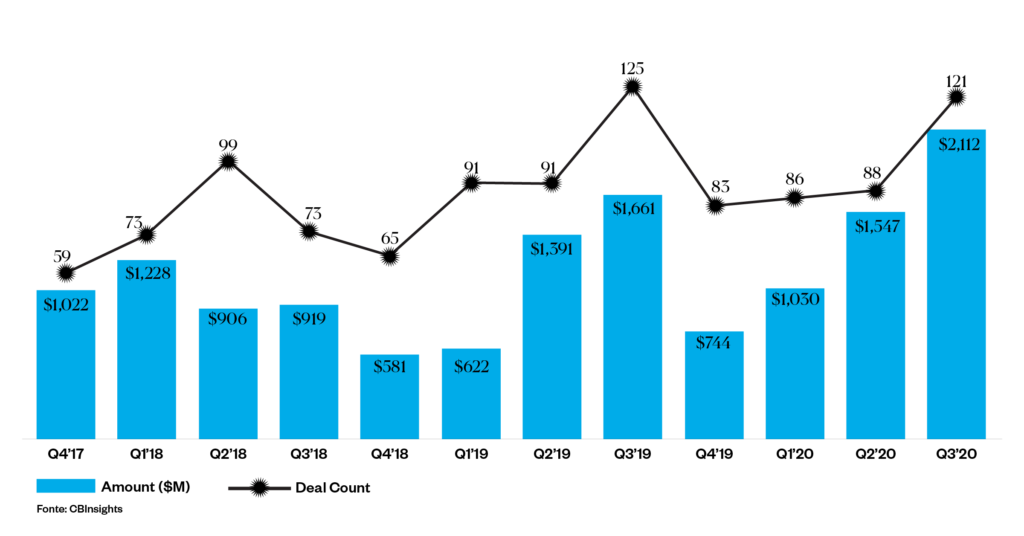

Le startup healthcare che si occupano di intelligenza artificiale hanno raccolto oltre due miliardi di dollari nel terzo trimestre del 2020. Il grafico mostra l’evoluzione del capitale investito e del numero dei deals tra Q4’17 e Q3’20.

Le aziende che vendono piattaforme SaaS alimentate dall’intelligenza artificiale a clienti del settore sanitario, o che usano l’intelligenza artificiale per sviluppare prodotti per il mercato healthcare, durante il terzo trimestre del 2020 hanno raccolto ben 2,1 miliardi di dollari a livello globale. Le potenzialità dell’intelligenza artificiale applicata alla ricerca scientifica per creare nuovi strumenti al servizio dell’innovazione medica sono enormi. Si può combinare microscopia e AI per comprendere più velocemente cosa accade a un organo quando viene aggredito da un cancro; ideare un sistema di microscopia biofotonica per abilitare terapie personalizzate; oppure realizzare un modello di analisi di immagini medicali mediante deep learning per l’identificazione di tessuti tumorali: questi sono ad esempio tre progetti finanziati dall’Unione Europea per il settore healthcare in cui è impegnata 3rdPlace, che all’interno del gruppo Datrix sviluppa soluzioni di AI per data governance, data modeling e data platform.

Le grandi aziende del settore farmaceutico si muovono da tempo in questa direzione: Novartis ha stretto un’alleanza con Microsoft per dotare ogni ricercatore di strumenti potenziati dall’intelligenza artificiale; Takeda prevede di spostare l’80% delle sue applicazioni per lo sviluppo di farmaci nel cloud, riducendo la sua dipendenza dai data center interni, e prevede centinaia di assunzioni per ruoli specializzati in campi digitali. Emerge forte come trend la necessità di portare la R&D su cloud per renderla più resiliente, flessibile ed efficiente.

Consulti medici da remoto e on demand

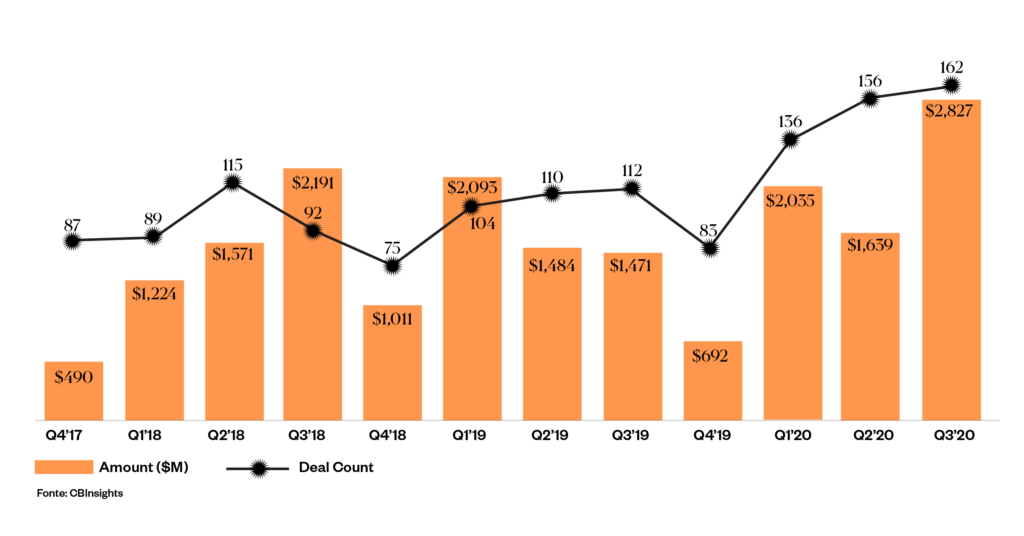

Gli investimenti in startup di telehealth hanno raggiunto nel terzo trimestre del 2020 la cifra record di 2,8 miliardi di dollari – con un aumento su base trimestrale del 73% – suddivisi tra 162 deals.

La telemedicina, che spazia dai consulti video al monitoraggio remoto dei pazienti, ha il potenziale di rendere l’assistenza sanitaria più conveniente e accessibile, tagliare costi e aumentare i ricavi per fornitori e professionisti. Durante i periodi di lockdown è stata adottata in maniera estesa, e ha contribuito a ridurre la pressione sui sistemi sanitari. È un mercato stimato in 81 miliardi di dollari e quasi tutte le startup europee healthtech più investite operano in questo spazio, come la britannica Babylon Health (round di Serie C da 550 milioni di dollari ad agosto 2019, che l’ha elevata allo status di unicorno) e la svedese Kry (round di Serie C da 155 milioni di dollari a gennaio 2020). La medicina digitale pone ovviamente alcuni temi di attenzione, come la privacy dei pazienti e l’aspetto regolatorio, ma ha una portata rivoluzionaria perché da un lato integra e potenzia l’assistenza medica tradizionale, dall’altro supporta i pazienti quando l’accesso alle cure è limitato.

Alleanze strategiche per combattere la pandemia

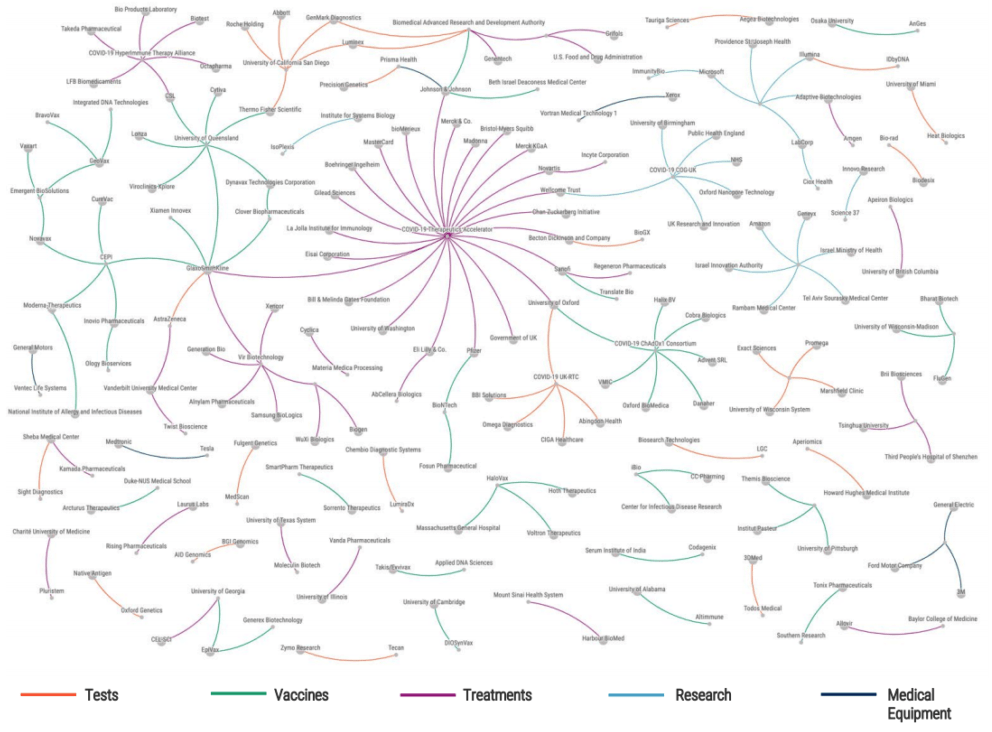

Il Covid-19 ha sollecitato azioni rapide e congiunte da parte dei governi, dell’industria e del mondo accademico. L’infografica mostra le partnership private e pubblico/private nel settore life sciences annunciate nel 2020 e focalizzate su test, vaccini, trattamenti, ricerche o attrezzatura medica come ventilatori, dispositivi di protezione etc (fonte CBInsights).

In risposta alla crisi, abbiamo visto gli stakeholder del settore sanitario lavorare a nuovi prodotti, adeguare le politiche normative e stringere partnership in un’ottica di collaborazione. Una delle modalità più comuni che è emersa in questi mesi è la partnership tra grandi corporate farmaceutiche e tech companies che si occupano di sviluppo di farmaci, con l’obiettivo di fare leva sulle rispettive competenze e velocizzare la corsa al risultato. E proprio nelle scorse settimane, le aziende farmaceutiche hanno annunciato il buon esito delle sperimentazioni per il vaccino contro il Covid-19 con una efficacia fino al 95%. L’ultimo in ordine temporale è il vaccino di AstraZeneca e Oxford University, dopo quelli di Moderna Therapeutics, fondata nel 2010, che ha raccolto oltre 2,7 miliardi di venture capital e attualmente è valutata intorno ai 35 miliardi di dollari; e di Pfizer con BioNTech, fondata da Uğur Şahin e Özlem Türeci, marito e moglie, figli di migranti turchi in Germania e oggi tra le 100 persone più ricche del Paese: esemplare storia europea di innovazione, imprenditoria e integrazione.

L’evoluzione dei modelli di R&D e dei clinical trials

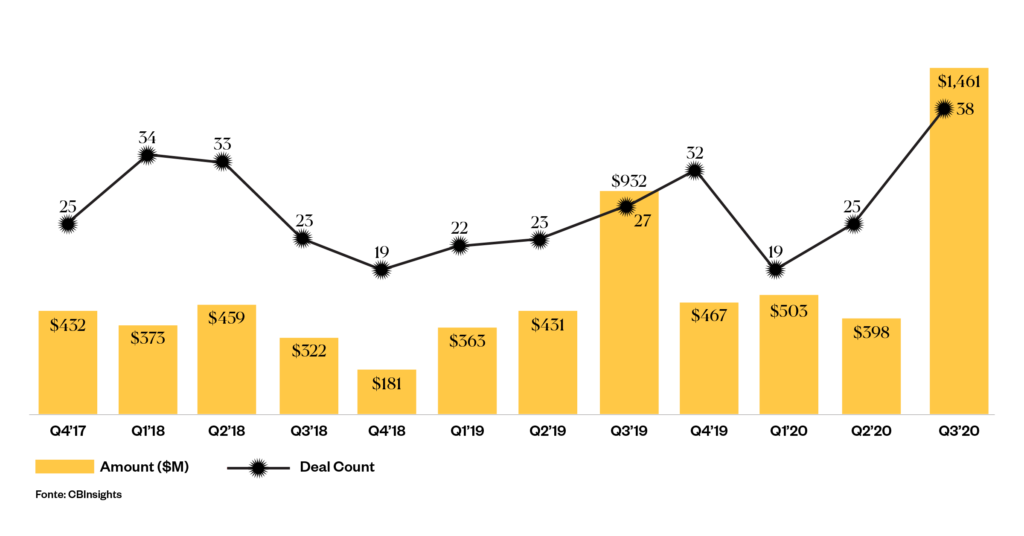

Le startup healthcare operanti nell’area dei clinical trials hanno raccolto a livello globale quasi un miliardo e mezzo di dollari nel terzo trimestre del 2020, la cifra più alta di sempre. Il grafico mostra l’aumento del capitale investito e il numero crescente dei deals tra Q4’17 e Q3’20.

Una delle domande chiavi da porsi è quali tecnologie e piattaforme siano in grado di incontrare le priorità attuali e rimanere rilevanti in un futuro post-pandemico. La tecnologia che punta ad accelerare e ottimizzare le attività di ricerca e sviluppo di farmaci ha questo potenziale a lungo termine: l’emergenza sanitaria di questi mesi ha reso ancora più evidente la necessità di fare evolvere il modello di ricerca tradizionale, ma costi e tempi delle sperimentazioni cliniche sono da sempre un punto dolente per le aziende del settore farmaceutico e biomedicale.

Soluzioni come il modeling and simulation sono adottate da decenni da settori safety critical, come quello aerospaziale, per ridurre tempi e costi di sviluppo e certificazione anche di oltre il 50%. In ambito healthcare, la loro diffusione è stata limitata sia dalla necessità di competenze specifiche e costose di cui le aziende dovrebbero dotarsi, sia dalla difficoltà di far accettare le evidenze digitali dagli enti regolatori. InSilicoTrials, realtà italiana in cui United Ventures ha investito nel luglio di quest’anno, risolve questi problemi mettendo a disposizione delle aziende una piattaforma cloud based su cui raccoglie modelli scientificamente validati da università e scienziati in tutto il mondo, resi facilmente accessibili da un’interfaccia proprietaria che ne permette l’impiego anche a personale che non ha conoscenze specifiche in simulazione numerica.

Segnali di maturità nel mercato della genomica

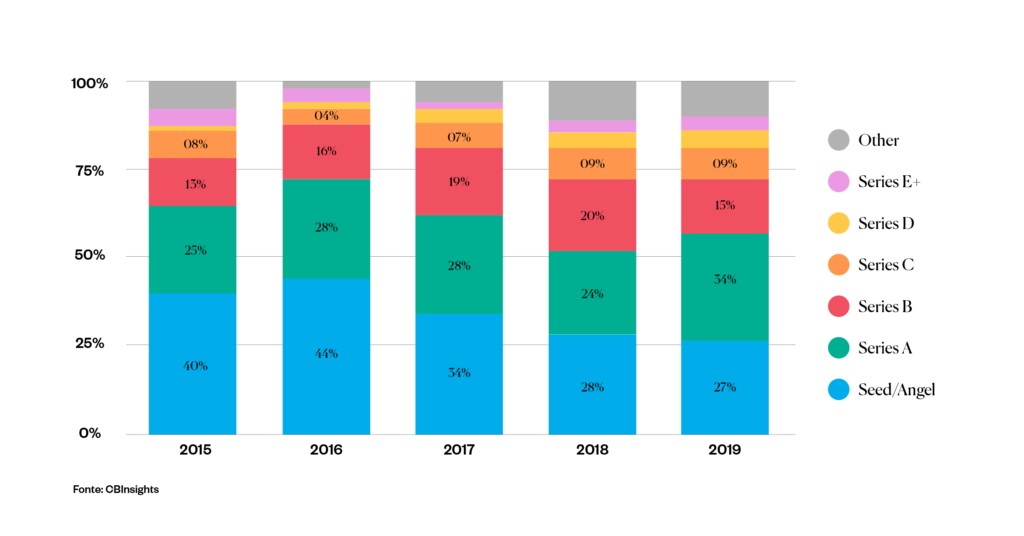

Col calare delle percentuali di investimenti seed/angel (dal 44% del 2016 al 27% del 2019) lo spazio della genomica inizia a mostrare segni di maturità. Il trend, in combinazione con la proiezione finale del 2020 che prevede un calo complessivo dei deal e un aumento dei mega-rounds, indica che gli investitori si stanno indirizzando verso operazioni più grosse e in società a uno stadio più avanzato.

Sin dalla partenza del dello Human Genome Project nel 1990, la genomica ha rappresentato un’enorme opportunità per l’ottimizzazione e personalizzazione della medicina. L’investimento globale nelle startup di genomica è esploso nello scorso decennio, con gli investimenti moltiplicati x6 nel 2019 rispetto al 2013. Negli ultimi due anni abbiamo assistito a un incremento notevole negli investimenti al di fuori degli Stati Uniti, e la richiesta di test genetici legata al Covid-19 ha ulteriormente accelerato la tendenza di investimento, con una proiezione per il 2020 stimata a oltre 4,4 miliardi di dollari. Al contempo, il costo del sequenziamento del genoma è oggi arrivato a circa 700 dollari, contro i 95 dollari milioni del 2001. Di qualche settimana fa è la notizia di un round di Serie C da 50 milioni di dollari nella startup britannica Congenica, una piattaforma tecnologica che permette di scalare rapidamente l’analisi e l’interpretazione dei dati genomici per la diagnostica di malattie rare. Ma l’Italia ha un grande potenziale per competere a livello internazionale e fare di questa industry una leva di crescita per il Paese. Secondo i dati dell’Osservatorio Genomica promosso da European House Ambrosetti, l’Italia con oltre 14.300 documenti pubblicati è il terzo Paese in Europa (dopo Germania e Regno Unito) per numero di pubblicazioni nell’ambito delle tecnologie genomiche, ed è prima per tasso di crescita delle pubblicazioni nella genomica negli ultimi 10 anni (+41,1%).

Un settore cruciale e ancora largamente analogico, pronto per essere digitalizzato

L’opportunità è evidente: il mercato europeo del digital healthcare è stato valutato 30 miliardi di dollari nel 2018 e si stima che genererà 172,6 miliardi di dollari entro il 2025 (Graphical Research), mentre a livello globale si stima che crescerà dai 147 miliardi di dollari nel 2019 a 234,5 miliardi di dollari nel 2023 (Health Europa).

Le startup europee di digital health che hanno annunciato più investimenti in equity tra il 2015 e il 2020 (dati al 18/05/20, fonte CBInsights)

Da un lato, l’innovazione offre strumenti e tecnologie all’avanguardia utili per la prevenzione e il controllo dell’epidemia, permettendo di gestire l’emergenza sanitaria e le sue fasi più critiche; dall’altro, in prospettiva futura, la trasformazione digitale del settore healthcare ha il potenziale di ridurre le disuguaglianze e migliorare il benessere di milioni di cittadini, cambiando radicalmente le modalità di accesso alle cure e ai servizi sanitari. La tecnologia e i nuovi paradigmi che introduce potranno essere fattori determinanti nell’attuale scenario di crisi, ma ancora più andranno a disegnare un futuro nuovo per questo settore tanto critico per la tenuta delle nostre società.